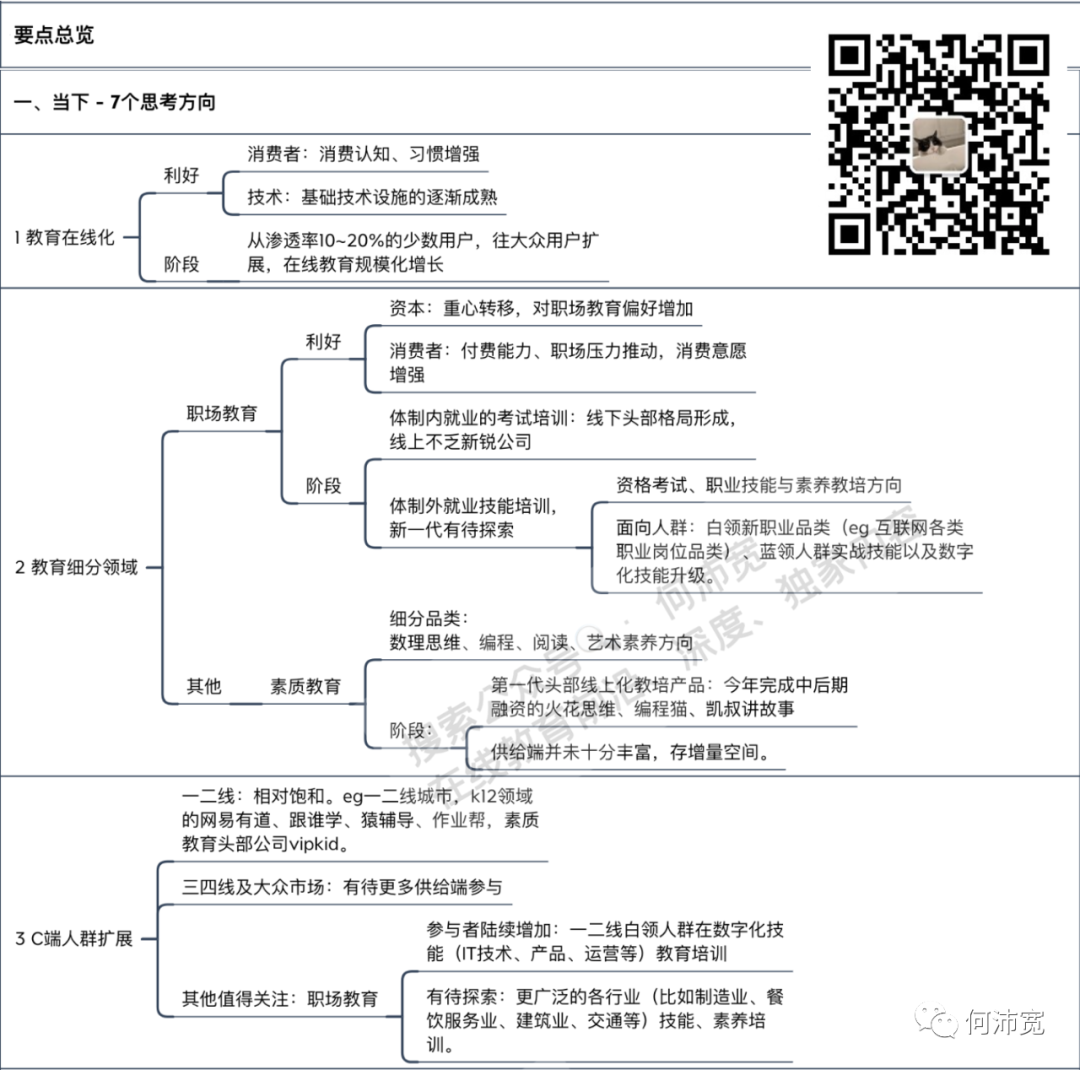

当下值得关注的7个思考方向,与中长期2个变量。

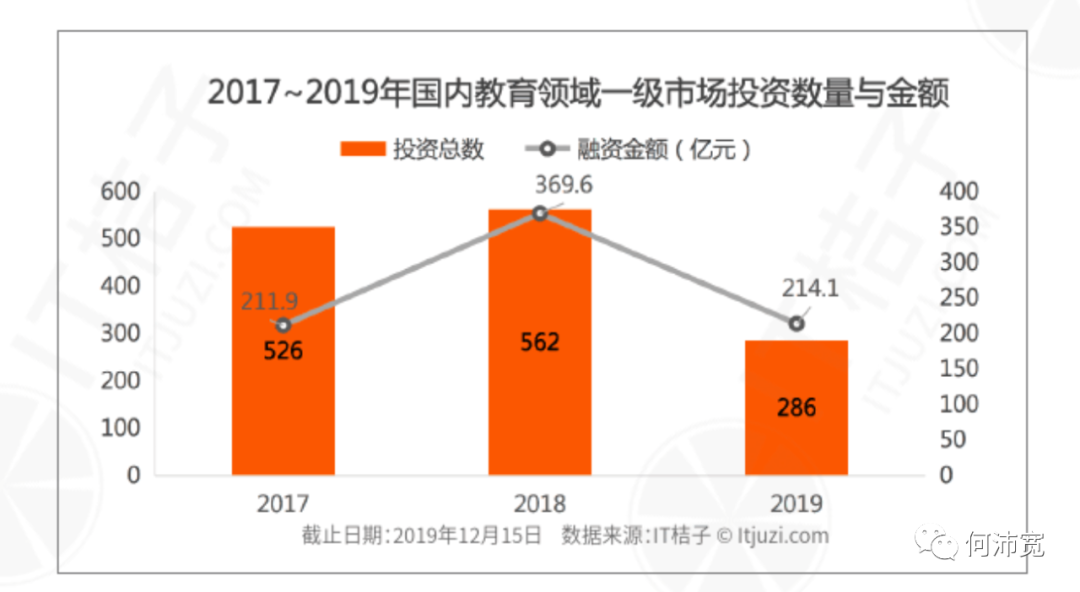

与之对应,一级市场最直观的结果是,教育创业公司获投数跌至4年来最低峰。2020年上半年国内教育行业一级市场,公开融资数量仅为112项(IT桔子创投信息库)。同比2019年286项的一半,下降22%。而2019年已经是教育行业一级市场投资数量骤降的年份,2018年、2017年,教育创业公司公开融资数均在500项以上。

和2013、2014年进入资本视野的教育创业相比,一级市场投融资,以占比最高的k12、语言教育公司为例,正进入热火朝天的“抢手”阶段。而6、7年后,各细分领域头部公司格局基本形成。当下教育行业创业,获投机会似乎“明显下降”。

然而“消极”之余,我们也看到教育行业新的变化,与一些值得关注的创投切入点。以下,作一番梳理,供一线教育创业者、从业者参考,希望对方向判断有启发。(文末附全文要点总览图)

一、教育创业,当下仍存机会的7个思考方向

1 最大的利好变量:教育在线化

在线化,无疑是今年教育行业最大的利好变量。

不仅是疫情之下,人们被推上线上平台学习,消费认知、习惯,“迅速”从线下转移到线上。更重要是,基础技术设施的逐渐成熟,学习者体验逐步得以改善。尤其是教育场景非常重要的共同参与感,因为低延时与学习过程(直播、视频、互动)流畅等,得以实现。

被动因素与积极的技术设施进度,对应的是在线教育获得更广受众、以及更大市场份额的可能。也直接推动资本市场对在线化教育项目的正面反馈。

比如二级市场,跟谁学、网易有道、新东方在线市值从年初至今翻倍不止。一级市场,在线教育公司作业帮、猿辅导分别完成新一轮7.5亿美元、10亿美元“巨额”融资。

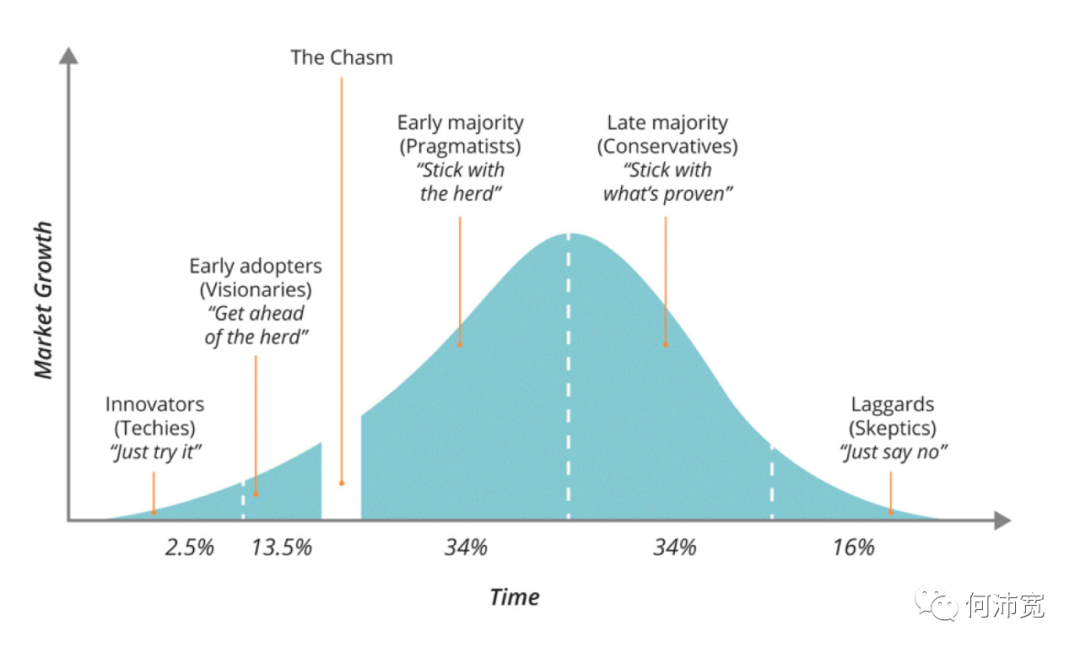

线上化的教培交付阶段,可以类比《跨越鸿沟》提到的:从早期创新少数用户(20%以内),到逐渐面向大众的阶段。这阶段意味着什么呢?比如在智能手机时代,从早期少数用户及生产(iPhone),扩展到大众用户市场(小米、华为、OPPO、vivo…)。

在市场化教育行业,在线学习技术、基础设施逐渐成熟,受众认知、接受度增强。线上教育,渗透率从10~20%,逐渐“跨过鸿沟”,进入规模化增长的阶段:从教培的补充型模式到主要模式之一,从一二线走向大众市场。

《跨越鸿沟》:创新行业生命周期

对于一线的教育创业企业、参与者而言,在线化的增量市场,它又意味着什么?

一部分是在线教育头部公司,强者越强。另一部分,是初创公司仍有探索空间的方向:基于教育细分领域产业阶段、地域进展、人群受众,以及产业链中上游的工具需求。

2 最值得关注的重心转移:教育细分领域

“这几个月重点在职场教育领域”、“今年比较密集看职业教育”,主看教育的两位投资人描述道,他们分别在一家巨头公司产业基金、一家知名中早期风投机构。

事实上,从去年上半年至今,已经不少主看教育的投资人,把重心从K12,转移到赛道格局尚未明朗的职场教育领域。在这个看似分散的、“过去实践上,头部公司大多天花板明显”的细分领域,寻找“突破”机会。

重心转移到职场教育领域,不仅是因为整个教育行业投融资,以往占比最高K12已经相对形成头部格局,中早期公司相对而言机会被“压缩”。更重要是,职场阶段的人群需求正在释放,无论是消费者消费意愿、付费能力、职场压力等等因素,无不指向一个潜在的“理想赛道”。

职场教育是一个广义的范畴。

从人群来看,它既包括进入社会就业的7亿职场人,也包括职前未就业的千万学生。对于已就业的职场人,是企业里缺乏体系培训,个人技能很容易陷入重复状态,难以晋升。对于在校学生,是高校教学与市场化人才需求的差异,前者可能更多是教会一些基础理念和思考逻辑,而后者需求具备实操能力。

理想化的职场教育培训,可以基于高效的商业机制,连接有实操经验的导师、企业实战的案例,推动职场人、在校学生,往职场向前一步。当然,在具体落地上仍有各类被消费者诟病的差距(培训目标与实际效果的差距)。

从教育方向来看,既包含体制内就业的公务员、事业单位考试,也包含体制外各行业职业资格考试、职业技能与素养培训。体制内就业的考试培训,上一代线下头部公司格局已基本形成(eg中公、华图),新一代线上公司(eg 粉笔网)也不乏亮眼表现。对于一级资本市场,更多探索型关注是,体制外各行业就业的资格考试、职业技能与素养教培方向。具体指向:白领人群的新职业品类(eg 互联网各类职业岗位品类)、蓝领人群实战技能以及数字化技能升级。

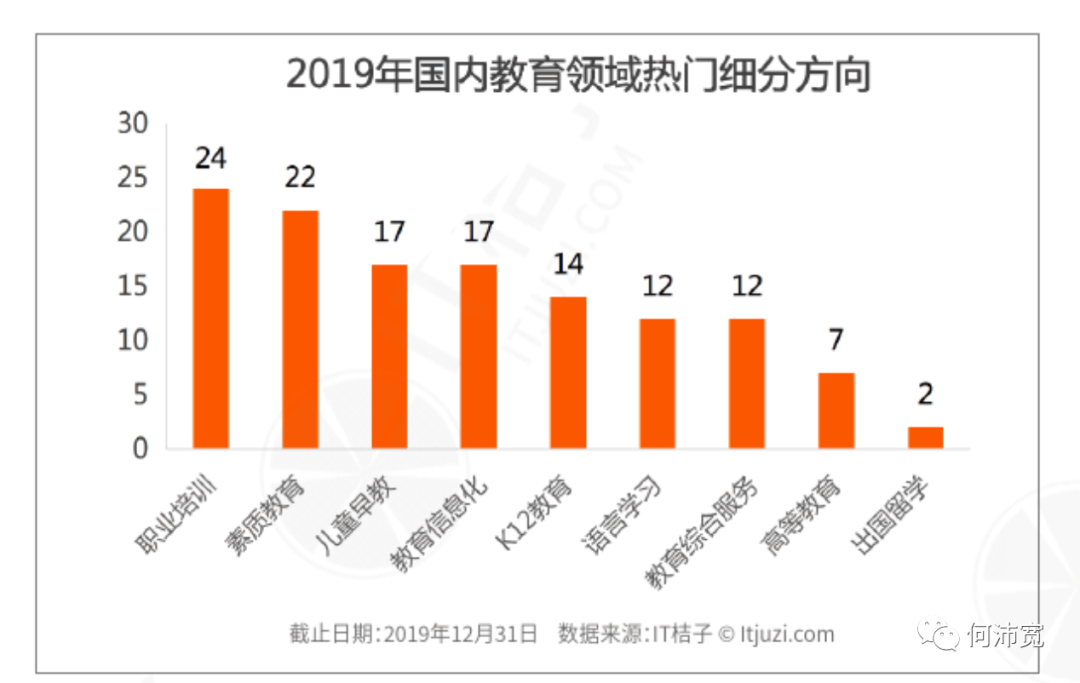

不仅是资本注意力往职场教育转移,创业者的创业偏好也在转移。IT桔子的一项调研中显示,创业者选择职业培训方向最为密集。此外,个体IP崛起,有职场专业技能的个体,自发分享、或者作为教育者角色的越加丰富,这将推动职场教育优质、多元内容的供给,以及平台型公司形成的可能性。

其他细分领域在看什么:

除了职场教育方向,教育赛道按受众人群来看,还有在校的k12青少年、学前儿童与婴幼儿托管、高校阶段的升学留学。疫情之下,这三大类教培场景,消费者/学生基本以线上形式参与,传统线下机构融资“陷入冰冷、停滞”。

此外从教培目标来看,还有独立类目:素质教育、教育信息化综合工具等。值得关注的是素质教育,创业、投资仍在增长,如上图显示,素质教育创业偏好仅次于职场教育。投资方面,在数理思维、编程、阅读、艺术素养方向,均有持续的跟进。今年完成中后期融资(C、D轮及以后)的火花思维、编程猫、凯叔讲故事,即是素质教育方向。它们均是细分领域第一代头部线上化教培产品,但所在细分领域供给端并未十分丰富,仍存增量空间。

3 从服务一二线少数到更广泛大众:C端人群扩展

细分教育领域,以人群年龄阶段为主要划分维度。而从人群所在城市经济水平(对应的是消费者消费力)来看,最先服务的更多是一二线城市消费者。比如k12的网易有道、跟谁学、猿辅导、作业帮,素质教育头部公司vipkid等等,均是如此。为一二线消费者服务的头部格局基本形成,而服务三四线及以下大众人群的产品服务,有待更多供给端参与,对应的可能是当地本土化创业公司的探索空间。

此外,在职场教育人群亦然,去年我们“热火朝天”聊新职教,集中在一二线白领人群在数字化技能(IT技术、产品、运营等)方向的线上化教育培训。同样值得关注的,还有更广泛的各行业(比如制造业、餐饮服务业、建筑业、交通等)职场人的技能、素养培训。

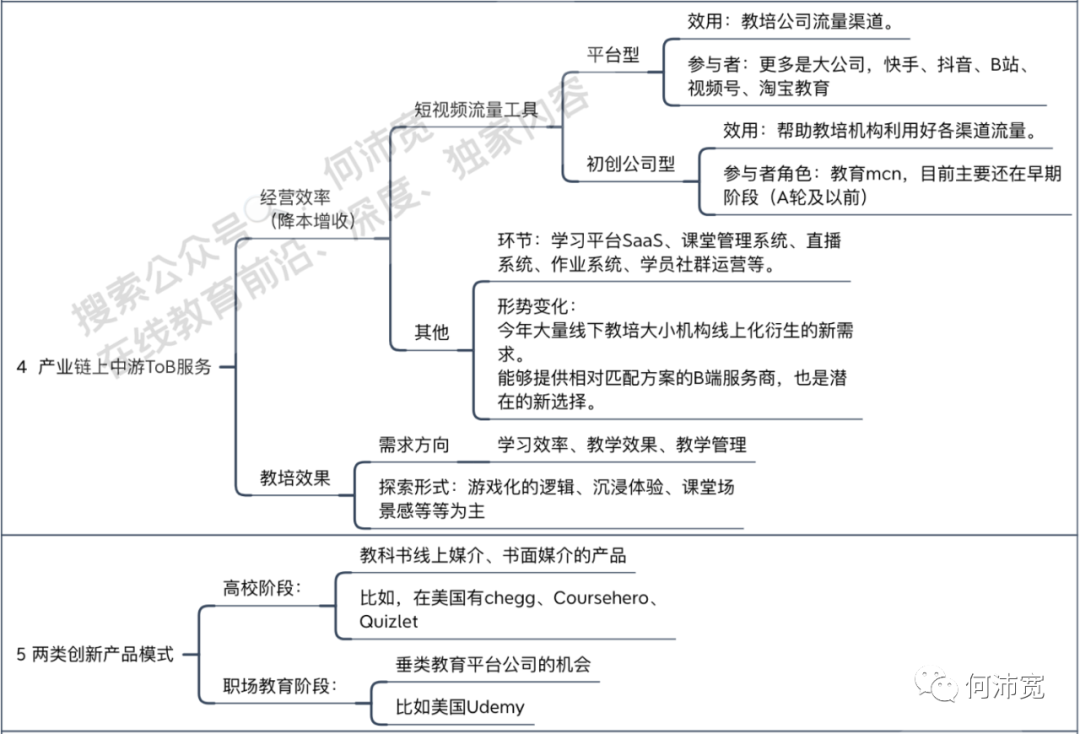

4 服务下游教培的B端:经营(营收、成本维度)效率、教培效果

当我们在聊B端创业机会的时候,它们更多作为产业链中上游,为下游面向C端消费者(教培课程、内容等)服务,或者作为基础设施,为下游B端(含学校、政府)客户提供教学、学习、管理产品与服务。

去年至今,最大的变化,莫过于为教培产品提供营销、流量获客的工具。服务C端的教培机构投放广告从图文主阵地的公众号,到短视频、直播媒介。我们此前就系统梳理过“教培创业公司如何选择和利用好快手、抖音、B站、视频号等流量平台与工具”。

但显然,流量服务,更多是巨头大公司能够提供的。对于初创公司而言,更多的参与可能是:作为mcn等角色,帮助服务C端的教培机构综合利用好各渠道流量。去年至今陆续有数家专门服务教培机构的mcn平台融资,但目前还在早期阶段(A轮及以前)。

除了流量服务,对于教培公司而言,需要的服务方向还包括:学习平台SaaS、课堂管理系统、直播系统、作业系统、学员社群运营等。这些服务已经有相对头部的企业服务商(D轮)、巨头平台型(钉钉、腾讯课堂等)企业的参与。但并不代表没有新的机会:因为教培公司仍有更优产品的诉求,以及今年大量线下教培大小机构线上化衍生的新需求。能够提供相对匹配方案的B端服务商,对垂类教培机构而言,也是潜在的新选择。

教培交付效果一直是个难点。如何帮助教培机构提高教学效果、如何帮助学生提高学习效率、如何衡量教培机构的教学质量,是一个尚待探索的细分切入点。目前在提高过程效果的解决思路上,以游戏化的逻辑、沉浸体验、课堂场景感等等为主。

5 更具体的产品模式:两类创新形态的实践

就在线教育产品模式而言,k12阶段,国内在上课形式(录播、直播、音频、问答社区)、教师(名师、双师)、班级组合(大班、小班、1对1)上进行了很多的商业实践。至今头部公司教学模式基本是这三个维度的不同组合,模式与格局基本稳定。

反而是,有两个值得关注的创新方向(产品形态、模式),在高校、职场阶段。一个方向是,在高校阶段,教科书线上媒介、其他书面媒介的产品平台。比如,在美国有chegg(市值90亿美元),一家高校书籍租赁平台。Coursehero,一家估值11亿美元,主要为学生提供学习资料、教科书阅读的平台。Quizlet,一家估值大10亿美元的学习卡片工具(轻模式的书面笔记工具)。另一个方向,在职场教育阶段,垂类教育平台公司的机会。比如在美国有C2C的职场技能教育平台Udemy(估值20亿美元)。

6 地域差异的机会:供给端分布失衡,与线下区域龙头教培

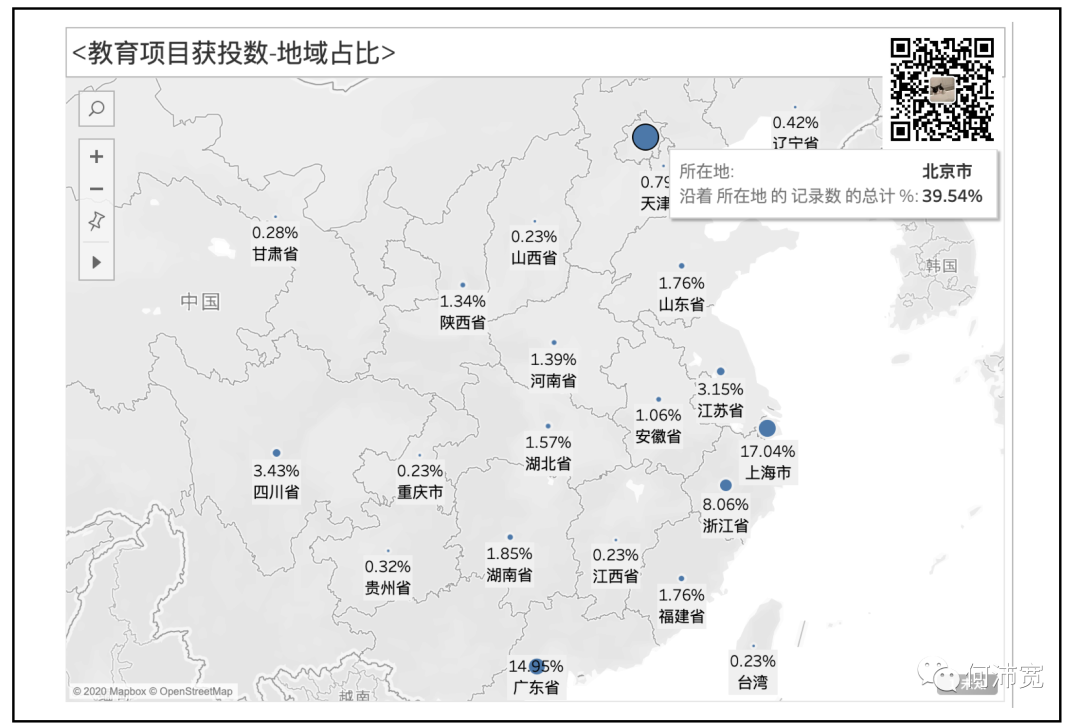

市场化教育项目总体分布,一直存在地域差异。以获投项目来看,接近40%获投的教育项目分布在2000万人口的北京。同等人口量级的上海占比不过17%,人口超过1亿的广东不过15%。

并不是说,北京的教育公司只服务北京消费者。但基于本土品牌(更理解当地消费者需求、偏好),具备一定本地化优势,以广东为例,供给端头部数量缺失的,也给当地创业公司更多区域机会。

数据来源:鲸准数据库

不过无论是对于创业、还是投资而言,区域机会,终局(退出通道)更多受限于区域本身,难以向外扩展,抑或有可能以产业基金、上市公司收购。疫情之下,线下教培机构虽然生意难做,但一批FA正在中国的南方城市,撮合已上市公司,和一些现金流潜力还不错线下区域龙头机构,达成收购意向。

这里提及的地域差异,不仅是教培机构(课程、内容服务商),还有各类中上游提供ToB服务的SaaS工具,基于地域往周边城市地域拓展客户,不乏南北分别形成相对头部的参与者。

7 品牌

要做可持续的教培生意,自研发教培产品到服务以及交付效果,创业公司都要长期、耐心打磨。这个完整周期,可以被定义为,教培公司的品牌化经营。

但就线下各小区、社区、商业广场,各式各样的单店或连锁教培机构,线上也有各类新的入局者。其实当中有多少是真正品牌化经营呢?鱼龙混杂之间,不乏销售导向、短平快式一次性交易。这也是为什么非常多教培公司长期亏损的重要原因之一:消费者口碑低、复购率与推荐率低,长期需要高销售成本。坚持品牌化经营的教培初创公司,有成就更大商业体的可能性。

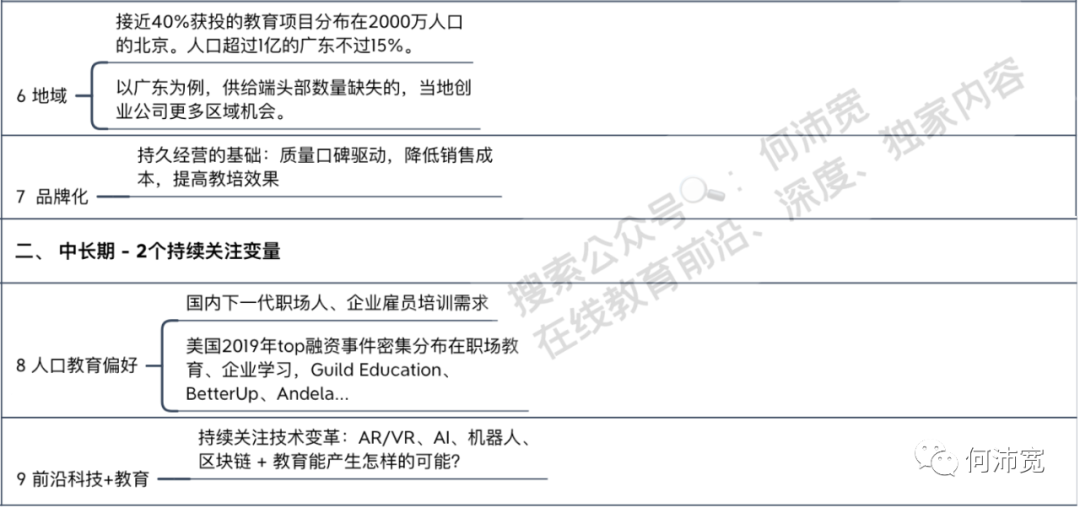

二 中长期的2个重要关注点

以上是我们能研判当下在线化教培产品的增量机会,以及多维度下包括:教培细分阶段、C端消费者扩展、创新产品模式,产业链中上游B端经营工具,地域差异、品牌化经营等创投切入点。中长期来看,教育创业赛道,两个最大的变量无过于:人口结构变化、技术进步。它们对应的是:消费者需求与偏好的变化,以及全产业效率提高的可能性。

8 人口/消费者变量

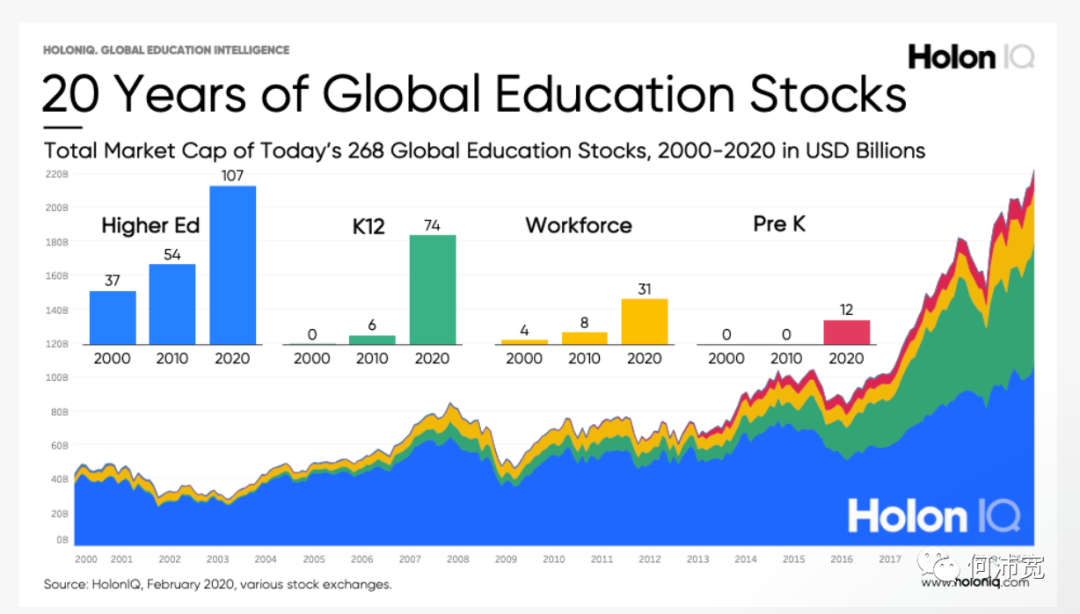

整体来看,过去20年,全球教育公司,二级市场主要市值,分布在高等教育、其次是K12,然后是劳动力教育培训(即上文提及的职场阶段培训,包括职场人C端、企业员工B端培训)。

全球教育公司,二级市场主要市值分布阶段(人群)

高等教育方向,在国内相对而言是一门强体系内(非完全市场化)的生意,暂不展开。

在K12,中国是主要的教育上市公司来源国,巨头公司包括好未来、新东方、跟谁学、网易有道。这与国内K12阶段,既是下一代人成年之前的主要学习场景,也指向大部分国人18岁上下参与一场全国竞技的关键时段有关。相对而言,在国内是一个相对成熟的细分阶段。

中国式K12教育主要的上市公司来源国

而在职场教育方向,国内中长期来看,还有更多探索空间。

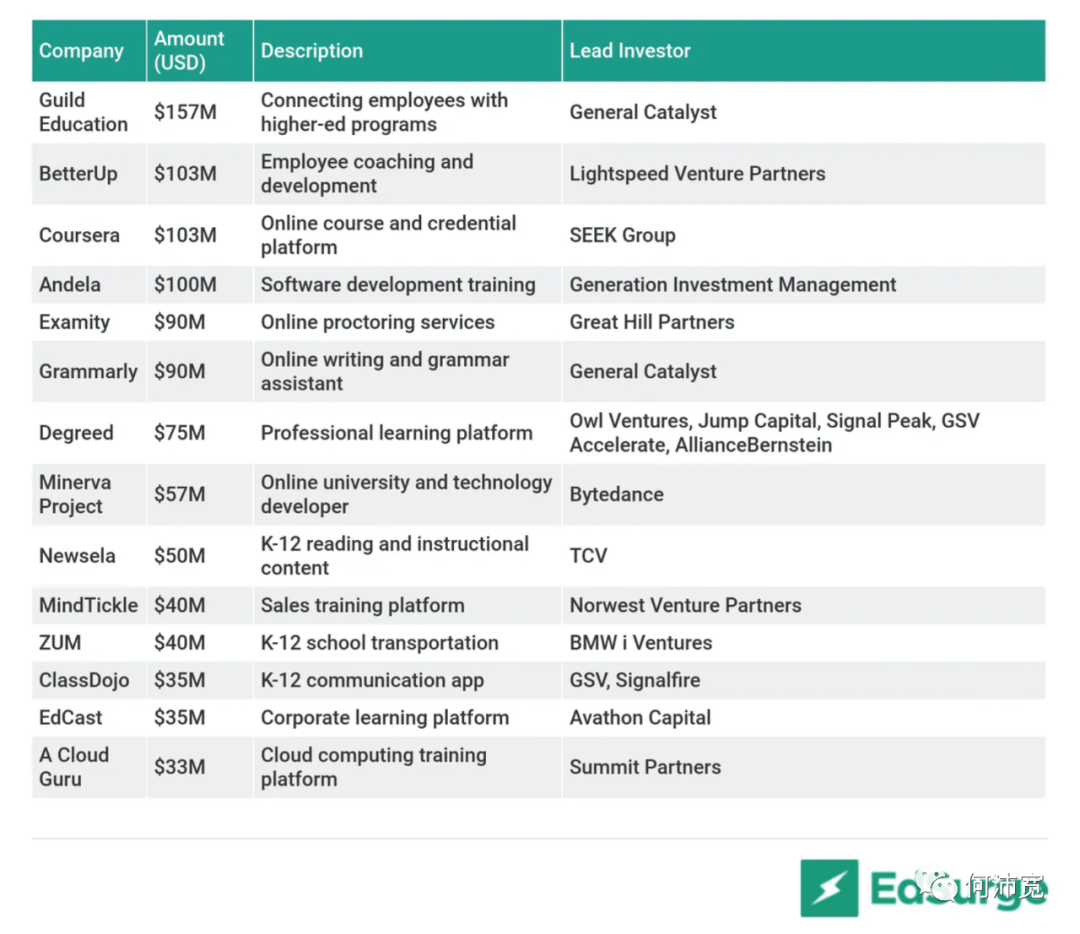

横向对比,美国去年在一级市场,获投额最高的教育公司,不乏职场技能教育、企业员工培训类项目。比如获投额达1.57亿美元的Guild Education,融资超过1亿美元的BetterUp、Andela,它们分别提供雇员学位教育项目、员工发展培训、C端消费者软件技能培训。此外还有融资7500万美元的Degreed、3500万美元Edcast等等,它们是面向企业、职场个人的学习平台。

美国2019年教育科技融资额Top项目

就国内职场人口来看,国内职场劳动力基数达7~8亿人口,而职场教育无论在体制校内亦或是企业体系内,都是缺失的。

最重要的是,新一代职场人群的变化。尤其是95后一代,接近50%,人生前22年都在体系内接受教育,这并不逊色于美国头部职场教育公司崛起的上世纪90年代。新一代职场人,对于持续学习、职场学习的需求,一定与以往任何一代不一样。再加上,职场压力(如上文已提的需求与市场人才差距),以及雇主对持续更新的员工技能有需求。这些人口、市场变量,都在推动职场教育类产品服务的诞生。

总的来看,无论是横向对比,国内远未达丰富程度,还是就国内新生需求而言,本文认为职场教育阶段都是值得中长期持续关注的。

9 前沿科技+教育

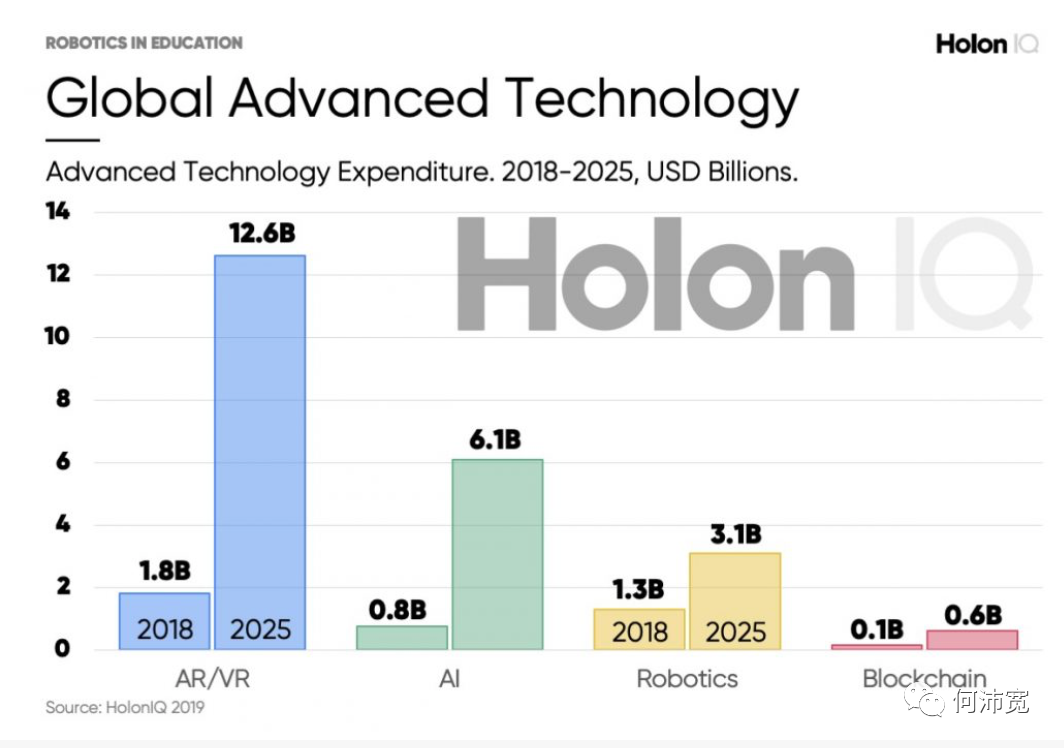

基于技术创新,在包括教育在内的各行业,是一个持续的探索方向。

全球先进技术包括虚拟现实/增强现实(AR/VR,在教育行业可以增强沉浸体验等)、人工智能(AI,在教育领域教学测评练均有应用到)、机器人(比如国内的机器人编程教育)、区块链(比如应用到,教育产品知识产权保护)等技术正在加快进入商业场景。

全球前沿技术正在加快进入商业场景,企业支出消费将增加,教育+前沿科技有哪些新的可能?

对于教育行业,各类前沿技术推动下,未来会有哪些变革、创新方向,能帮助学生、教师、学校与教培机构更好完善学习、教学和统筹管理?有待更多创业者解答。

以上7个当下教育创投思考方向、2个中长期可持续关注点,是《教育创业还有什么机会? | 2020创投研究》报告全部内容了。希望对一线从业者、创业者有启发。

再送上全文要点总览:

之后我们会针对部分思考方向,再做专题研究。欢迎与我们分享更多行业一线实践。

最后

无论宏观变量、中观行业如何,一定仍有一些尚未被认可、文中可能未提及的方向,更多由一线创业者和企业家们实践与探索。

正如《企业的社会责任》里提到的:“企业要成为社会某一方面的首席知识官。为社会承担知识储备和知识探索的责任和使命。如果人们在知识上依赖你,就必然在产品上依赖你。” 教培企业同理,如果企业能作为首席知识官,真实解决问题、提供服务,那么结果一定不会太差。