它的线上课程业务是否会超过线下?

编者按:本文来自微信公众号“在线edu指南汇”(ID:zaixianEdu2020),作者:何沛宽,经授权发布。

2010年初,好未来正式推出了“学而思”线上业务。

至今,作为一家线下起家的教培公司,好未来的在线课程业务(主要来自“学而思网校”),2020财年(2019.2~2020.2期间)营收6.19亿美元(约为42亿元),占好未来总营收比例超过18.9%。在好未来最新的季报,2021财年第一季度的9.11亿美元营收中,在线教育业务占比更是达到25%,对应的营收是2.28亿美元(约为15.5亿元)。

从阶段数据来看,它既超过老牌教育机构“分拆”独立上市的新东方在线,后者2020财年(2019.6~2020.5)全年营收不到11亿元。甚至还超过了今年二级市场“最受关注”的在线教育公司跟谁学,跟谁学今年最新季报营收数据为16.5亿元。2019年全年营收在21亿元。

好未来的在线教育业务,它既得益于母公司的品牌、资金等资源优势,在去年至今的k12网校大战中“夺得第一梯队”暂时成绩。也因为母公司的“光环”,对应的成绩,被母公司的主体“掩盖”了一部分。在执行“应战策略”时,也可能因为母公司的“线下基因“,使得落地上可能”成本重、反应稍慢。

但从当下的”成绩(营收、增速)“水平来看,好未来在线教育板块,仍是在线教育赛道非常值得关注的一部分。

线下 vs 线上课程 来源:blog.coursify.me

今天我们就来看看,这个相对”非独立“的业务,是如何在一家线下教培机构中诞生、变迁、达到当下发展进度的。希望借此提供一个长周期视角(某种意义上,是“长期主义”视角):新业务诞生后,模式并非一成不变,增长也非一日达成。行业周期红利可能是某个阶段推动力,“中途离场”可能再也赶不上。

为什么开始

2010年,在学术界有一个“教育与中国的未来”30人论坛,“互联网”还没有进入教育研讨的范围。而在商业界,2010年10月上市的好未来,当年年初,推出了在线课程,覆盖语数英、物化生6个学科(K12基础学科+理科学科)。

好未来在线课程的“商业目标”是:“可以利用专业课程、高素质老师覆盖物理位置(线下)无法覆盖的市场,学生在最方便的时间地点访问课程。”

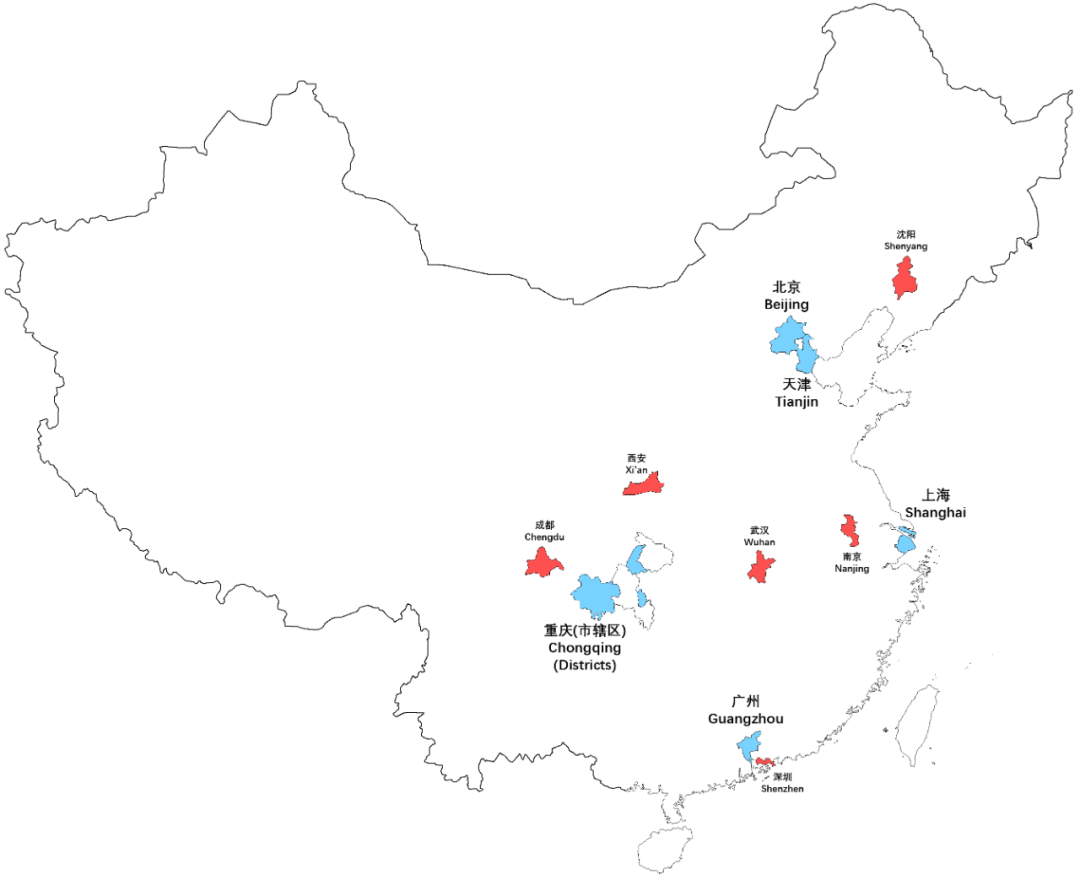

当时,好未来在线下北上深广、天津、武汉6个城市有线下学习中心,可以说,好未来在中国大部分城市还没有拓展开。线上课程是一个“理论上非常理想的扩展模式”。

地图展示经济城市分布,仅作为参考。并非好未来业务扩展图。

来源:enacademic.com

初代产品

最开始,好未来的在线课程通过“www.xueersi.com”网站,提供“音视频课程”(即录播视频),各学科作业、考试均在线上。由”辅导员“跟进学生的学习进度、与家长沟通。

在2011年财年(2010.2~2011.2),即在线教育上线一年时间,当年在线课程产品收入在210万美元,占好未来1.1亿美元的总收入不到1.9%。2012财年在线课程产品营收占比达3.2%,同比增长77%。

最开始是录播视频课。图片不代表好未来产品图,仅做图示参考。来源:robcubbon.com

第一阶段探索:注重解决地域差异,而不是价格定位

好未来在线课程落地的“第一次定位探索”:与线下产品定价无差异、差异不明显,面向“更广学生群体的扩展”。

以k12教学产品为例,学而思培优的线下小班课、k12学科小时单价在30~80元。在线课程,在20~100元小时单价不等。

从定价体系来看,线上课程,并没有降低学生的学习成本。对于好未来而言,它更多是业务的扩展,与小班课的定位是平行的(即没有太大价格差异、对应的是目标用户差异不在消费水平)。只不过一种是面向地理范围覆盖的线下学生,另一种地理位置可能不允许、但具备对应付费能力的学生家庭。

事实上,“突破”地域问题,将产品带到“更广泛”地理位置的用户目标,也可以从好未来当时的营收结构中看到:

- 2012财年,好未来的主要输入来自一二线城市北京上海为主,以外的城市收入占比11.5%,到2013财年占比上升到23%。

- 线下,是物理学习环境的增设下,覆盖了更多的国内城市学生。

- 线上,“跨越部分地理局限”,与线下的扩展相似,覆盖了更广大的中国k12学生群体。对应的是好未来线上营收,增长了2.6倍,从不到200万美元到接近700万美元。

越来越清晰的定位:线上课程面向更广泛消费力的学生家庭

线下课程中高阶定价,与线上中低阶定价的趋向逐渐明晰。比如2016财年,线上课程小时单价在更低的范围,15元~60元。

可以说线上学习场景的定价范围,扩大了好未来消费力差异化的受众范围(中低阶单价的课程,降低了大众消费者门槛)。

线上课程,中低单价,降低了消费门槛。越来越广泛的学生付费用户进入

阶段增长:自有业务与外部扩展

伴随着这个越来越清晰的人群定位,2014财年,好未来的线上课程业务确认收入接近千万美元。但同时由于线下业务的”强劲“增长,线上业务反而显得“并不是最受关注的”:因为它在好未来总体营收的占比仍在2012财年的3%上下。

除了k12业务线上课程定价扩展了学生用户、获得了更多的收入。好未来还通过投资的方式参与了更多的线上教育项目:比如2014年投资了Minerva,一家美国本科教育的创新公司。投资果壳科技,国内做科学相关普及的知识社区与媒体。

在母婴人群社区,2014年,好未来投资了线上知识社区“宝宝树”,在高校学生,好未来收购了学位入学考试网站“考研帮”(kaoyan.com)。好未来还有自营的线上知识社区比如奥数培训的“奥数网”(备注:2003年推出,小升初奥数门户网站,与学而思公司成立时间同年)、“作文网”等等。

产品模式的转型:从单向录播,到“可互动”的TEPC(教学,考试,练习和交流)“翻转课堂”,再到“直播+双师”模式的确定

2015年3月,好未来的线上业务推出了新的产品模式,最明显的环节差异在于:以往单向录播视频观看,“翻转课堂”增加了“直播”环节,即“录播+直播辅导”模式。老师根据学生在线练习的表现,调整视频学习的进度与内容。2015年10月,这种上课模式“发展为直播课程”,“主讲老师直播+录播+辅导老师”。这种方式,也是“当下好未来在线课程的主要模式”。

从录播到直播。图片不代表好未来产品图,仅做图示参考

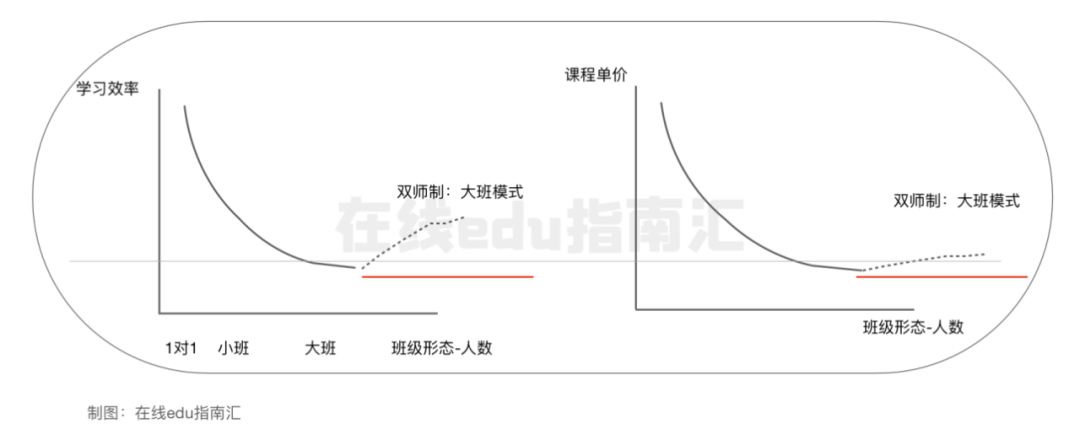

“直播+双师”模式,我们此前就提到,尤其是解决小班、1对1高单价,受众少,大班价格可以降低但学习效率可能同时下降的问题。这是在线教育赛道当下的重要模式,对于供给端能够提供一个很好的盈利模型,对于需求端可以降低成本的同时获得“相对不错”的学习效果。当然在不同的公司,主讲老师:辅导老师,班级学生数量等等设置存在差异。

一个重要阶段:“在线课程”首次被定义为重要的“增长”因素

在2017财年(2016.2~2017.2),好未来净收入来源,首次将增长人数来源描述加入了“在线课程注册人数的增加”。这个描述在至2020财年仍存在,这意味着“在线课程”业务仍是好未来公司的“重要增长”板块。而在线上课程推出的2010至2016财年,“增长人数来源”更多在线下小班的“学而思培优”、个性化1对1培训的“爱智康”。

除了自营线上课程第一次成为重要的增长因素。线上学习系统,也作为重要的辅助,“赋能”给线下学习场景:

2016年5月,好未来线下业务,学而思培优小班课,开始使用智能学习系统(IPS),这个系统支持线下班级老师、学生完成课前准备、课中测验、课后作业和复习的线上访问与交互。尽管线下班并不计入线上课程,但是线下班这个举措,也把线下教学场景,与线上工具连接起来。

外部扩展,以投资并购方式完成。比如对线上k12学科资源网站“学科网”,线上线下家教平台“轻轻家教”、投资知识音频“喜马拉雅”等线上形态的知识、教育公司的投资,线下线上k12学科培训平台海风教育、线上女性健康知识社区平台美柚、线上留学咨询平台顺顺留学等标的投入。国外项目投资了线上自适应学习公司Knewton。

在线课程:自营业务营收增长、对外投资业务增加

从最直观的数据来看,2018财年(2017.2~2018.2),好未来在线课程收入占总收入比例达7%,2019财年这个比例一跃上升至13%,第一次比例超过了两位数。

当下:持续增长与行业利好

好未来的在线课程业务,2020财年营收达7.8亿美元,是10年前推出在线课程业务后的第一个财年收入的300多倍。这个增长数值,使得好未来在线业务,达到第一梯队的能力与“高度”。它显然不只是企业的战略与执行策略能全部解释的,还有行业周期的利好(包括技术的成熟、资本推动、消费者消费偏好等等因素)——所有赛道头部参与者,在近两年不乏完成了数倍的”高速“增长。

但如果短期将资源完全转移回传统强势的线下业务,这个行业周期利好,无论是好未来还是其他赛道参与者,大多的结果可能是错过。

是否有可能超过线下业务?

最后我们还想探讨一下,这家线下教培起家做线上教育的公司,后者是否会超过前者?注意,我们探讨的是一家教培行业的头部公司(写此文时,它的市值是443亿美元),它的业务格局,某种意义上也是市场化教培行业的一个重要标志与走向。

首先从行业的变化趋势,我们之前就详细展开“在线教育”市场的增长与机会。它不仅体现在供给端一二级市场头部公司的“快速增长”,还在于消费者需求端对线上学习的消费偏好正在形成,还有整个教培产业技术设施的成熟。尤其在疫情这段时间,大量的k12、成人、学前阶段的消费者接触到线上学习产品与服务,这对消费者此后的消费选择也产生了推动作用。

其次看当下行业的头部格局,跟谁学、猿辅导、作业帮、网易有道、新东方在线等等头部在线教培供给端。它们从去年至今在“争取消费者”用户时加大投放,竞争的局势,也使得好未来在在线课程业务,除了“主动争取市场”,还要“被动应战”、以保持第一梯队的位置。单就跟谁学这个“强劲”的头部“对手”,它在过去两个季度仍保持3倍营收增长,应对这个增速,作为整个教培行业的头部公司,好未来很难说不持续加大投入,加速线上业务的“市场份额获得”。

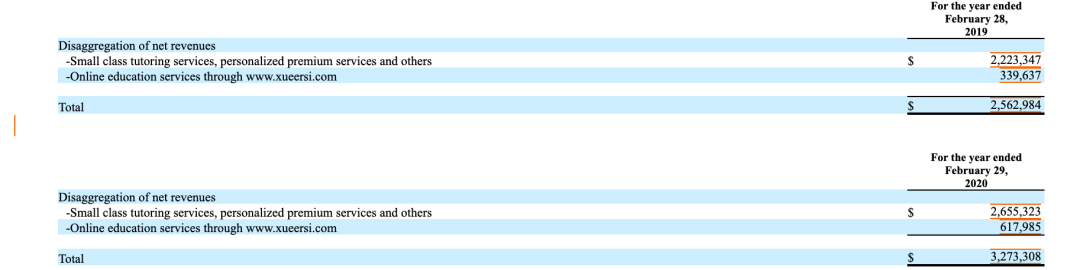

好未来2019、2020财年线上线下教培业务营收数据。线上增速显著高于线下。

就近期数据,学生消费者端对好未来营收的贡献,也可以佐证线下竞争格局,推动好未来线上业务增速高于线下。2019财年到2020财年,好未来消费者贡献线下业务(学而思培优、个性化1对1服务及其他)营收从22.2亿美元增长至26.6亿美元,增长比例不过19%,但在线课程业务增长超过80%。

行业趋势、竞争格局与当下好未来线下线上业务消费者表现,都在推动这家头部公司线上业务未来的可能性。作为观察者我们不会妄断某个结局,但这个“超过”的界点,起码是好未来正在“越来越接近”的一个阶段。

其他阅读:

趋势与创新

学习的价值能否被衡量?这家解答的公司,融资1.85亿美元 | 详解

大公司

巨头短视频与流量加持,教育机构和个人IP如何选择,抖音、快手、B站还是视频号?| 经营工具长文