本文来自微信公众号 “Edu指南”(ID:EduZhiNan),作者:Edu指南, 经授权发布。

10月20日,美东时间周三,Udemy Inc. ( UDMY ) 公布了 IPO 最新条款。该条款显示,Udemy这家在线教育平台,上市估值可能高达40亿美元。

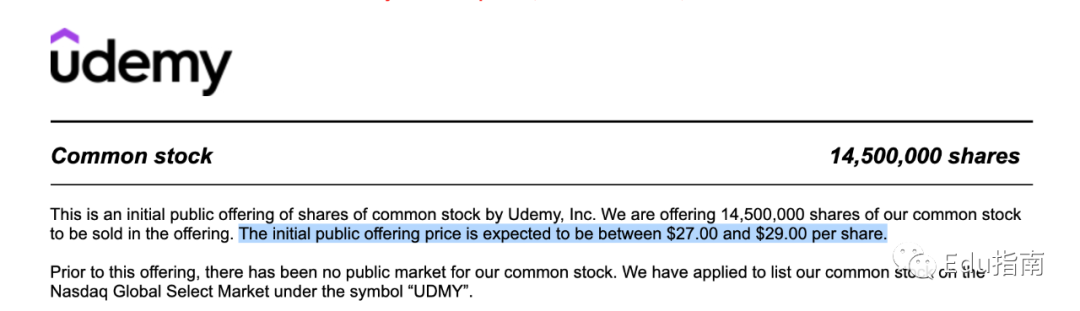

根据上市招股书S-1 文件,Udemy公司计划以每股 27 至 29 美元的价格,向公众出售 1450 万股股票,同时还授予承销商购买最多约 220 万股额外股份的选择权。摩根士丹利和摩根大通是此次发行的主承销商。

Udemy ( UDMY ) 补充说,澳大利亚投资管理公司 Caledonia 已表示有意购买高达 7500 万美元的 IPO 股票。此外,该公司将预留 5% 的可用股票供其部分自由职业讲师购买。

Udemy计划要求该公司的股票在首次公开募股后,以股票代码“UDMY”在纳斯达克交易。

总体而言,Udemy预计在首次公开募股后将有约 1.374 亿股流通股,如果承销商完全行使超额配售权,则为 1.396 亿股。这将使公司估值为 37亿美元至40亿美元,具体取决于承销商采取的超额配售股份数量以及 UDMY 价格在其预期范围内的位置。

该公司在其招股书中写道,如果其 IPO 价格为每股 28 美元的中点,它预计将筹集 3.775 亿美元,如果承销商购买所有超额配售股票,则将增至约 4.35 亿美元。Udemy 表示打算将这笔资金用于营运资金、运营费用、资本支出和未来可能的收购等方面。

Udemy ( UDMY ) 以 75 种语言向消费者和企业提供超过 183,000 门免费和付费在线课程。截至 6 月,该平台拥有超过 4400 万名学生,分布在 180 个国家/地区。

Udemy为企业客户Udemy Business销售公司组织的课程,同时也作为自由教师的平台,将他们的课程直接销售给消费者。该公司成立于 2010 年,其名称来源于“你U”和“学院Academy”这两个词。

“我们认为,传统的教育和培训方法正在迅速过时。技术进步和新兴产业显着改变了工人所需的技能类型,终身培训和不断获得技能正在成为常态,”该公司在其招股书中写道。

Udemy平台专门开设有关最新技术、团队领导等商业技能和音乐或绘画等个人发展主题的课程。

该公司的 Udemy 企业客户部门拥有 8,600 多家公司作为客户,现有或以前的客户包括阿迪达斯、Lyft 和其他大公司。总体而言,该公司的企业客户包括财富 100 强公司中的 42 家。

其自由教师获得收益分成协议,该公司表示,2020 年,带薪教师的平均收入为 2,950 美元。

在财务方面,Udemy 2021 年上半年的收入同比增长 24.5%,达到 2.506 亿美元,使该公司的净亏损减少了 44%,亏损下降至2940 万美元。

Udemy的上市前投资者包括 Insight Partners、阿姆斯特丹上市的 Prosus NV 的 MIH Edtech Investments、Norwest Venture Partners 和 Stripes。

这家总部位于旧金山的教育科技独角兽,由Learn Capital、Insight Partners 和 Norwest 等公司支持,此次更新上市定价,这对公司来说是一个小幅上涨,该公司去年 11 月的 5000 万美元融资中,最后一次估值为 33.2 亿美元。

中办、国办最新《意见》:“职业教育前途广阔,鼓励上市公司、行业龙头企业举办职业教育”

又一家教育公司即将上市,定价17亿美元,主打1对1、小班线上辅导 | 前沿动态