2022年前7个月,随着投资者继续看好印度数十亿美元的教育市场,对印度Edtech初创企业的早期投资增长近2.5倍。

这一趋势与教育科技独角兽(如Unacademy、Vedantu、Eruditus和Byju’s )的融资放缓和裁员形成鲜明对比,因为处于后期阶段的公司需要专注于盈利能力和效率。

根据Tracxn Technologies的数据,今年1月至7月,印度教育科技公司从私募股权(PE)和风险资本(VC)投资者那里获得了2.48亿美元的早期投资(直至A轮),而去年同期为1.01亿美元。在整个2021,印度教育科技公司早期公司获投2.51亿美元。

数据显示,到目前为止,全球对教育科技公司的早期投资,已从去年的33.7亿美元下降到2022年的12.1亿美元,降幅超过60%。

早期教育科技公司的积极投资,突出了投资者对印度数十亿美元教育市场仍抱有乐观态度。

upGrad联合创始人兼董事总经理马扬克·库马尔(Mayank Kumar)称:“传统学习机会的缺乏,以及新冠疫情带来的挑战,让企业家能够推出实现不间断教育的产品和服务,同时也加快了印度非大都市和农村地区的识字率”。

库马尔Kumar称:“教育科技公司正在积极创造一个具有高参与度课程的包容性空间,以推动其学习者获得最大的成果,从而吸引有兴趣支持这种注重结果商业模式的新玩家和大人物进行早期投资”。

据GSV Ventures合伙人穆伊塔巴·瓦尼(Mujtaba Wani)称,印度每年的教育支出为1350亿美元,超过1.5亿印度人参加了高竞争的考试,以进入大学学习和政府工作。GSV Veentures是一家支持LEAD、Vedantu和Eruditus等科技独角兽的公司。瓦尼Wani说:“印度为教育科技公司提供了一个巨大的潜在市场,并且仍然是教育科技投资者最具吸引力的市场之一”。

库马尔Kumar补充说:“在进行投资时,风险投资公司和投资者不能忽视早期必要的成本,这对他们的收入轨迹造成了压力”。

“因此,印度新企业的运营规模,使得这些参与者在早期阶段的投资比成熟的投资组合更快地获得结果,”他补充道。

upGrad今年进行了多达13次早期收购。库马尔Kumar说,教育科技的市场估计约为880亿美元,预计到2029年将达到3200亿美元。

由于全国大部分地区的新冠疫情趋于正常,随着学校和学院的重新开放,教育技术服务的需求放缓,这一数据具有重要意义。像Unacademy和Byju’s这样的教育科技巨头,由于对其解决方案的需求下降,已经解雇了数百名员工。

此外,对印度教育科技公司(B轮及以后)的后期融资保持在15亿美元左右的水平,这迫使处于后期阶段的教育科技公司,需要努力寻找不同的收入来源,以符合他们去年的收入预测,从而证明高估值是合理的。

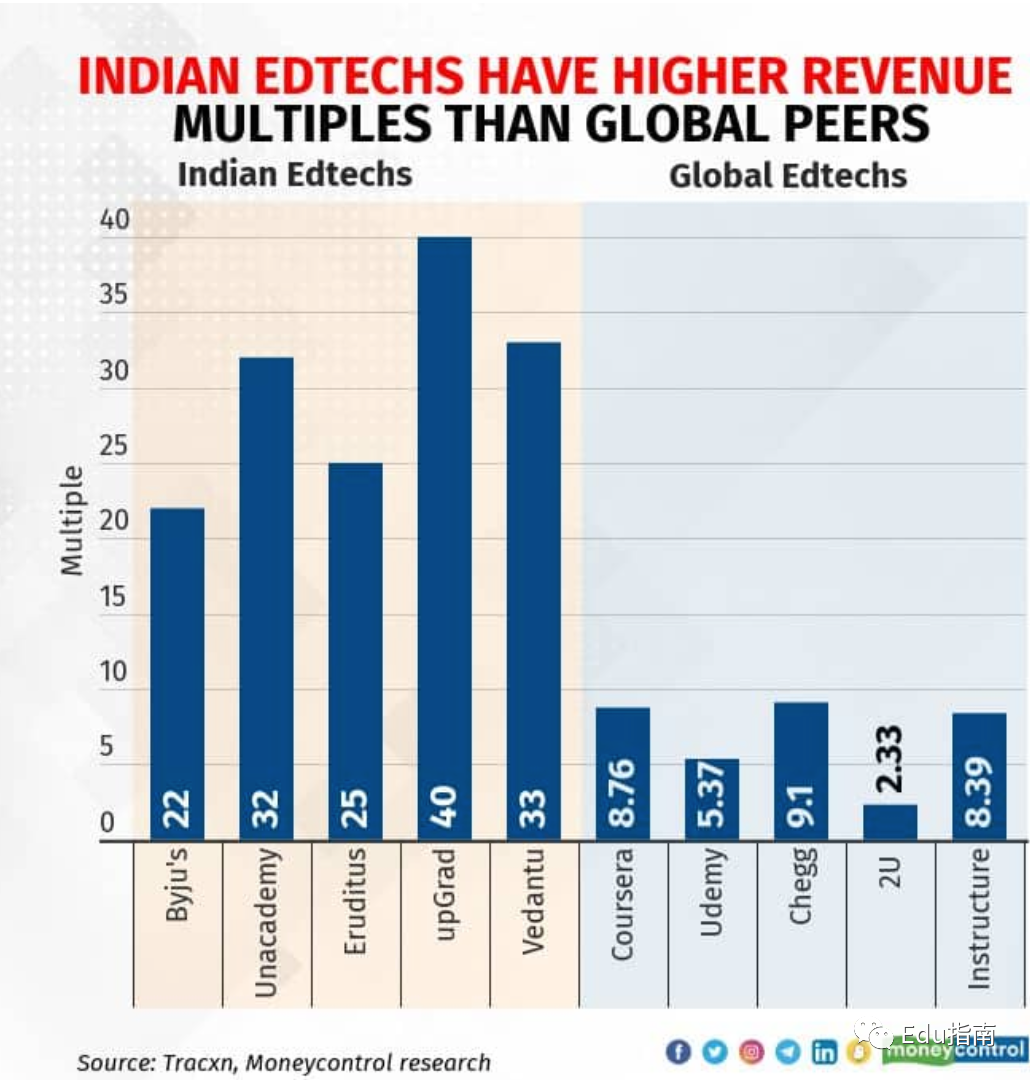

瓦尼Wani说:“后期投资放缓的原因是,公司以前的估值是非常高的倍数。因此,他们要么需要成长到这些估值(这需要时间),要么对下行周期感到满意”。

可以肯定的是,印度的新兴科技公司,甚至是早期公司,其估值收入倍数都高于大多数全球同行。例如,印度的教育科技独角兽的估值收入倍数在22到40之间,而美国最大的两家教育科技公司Chegg和2U的市值收入倍数分别约为9.1和2.33,Coursera的市值收入倍数约为8.76。

“印度的教育科技公司是独一无二的,因为它们拥有比Udemy、Coursera等大型跨国公司更大的服务市场,”一位要求匿名的投资者表示。“因此,对于一家印度教育科技公司来说,估值高收入倍数更容易交易,因为市场更大,投资者认为可以预测更高的收入。像Byju这样拥有全球业务的公司,可以预测更大的收入。但重要的是,实际能够达到预测的收入。如果他们能够做到这一点,他们可以进一步释放价值,并可能以更高的估值融资。”投资者补充道。

其他阅读

专家主导、社群式学习,这家企业培训公司完成500万欧元种子轮融资

技能提升及高等教育需求呈上升趋势,这家Edtech公司再获投2.1亿美元

为Z世代扩展“元宇宙”数字世界,体育社区平台Stadium Live宣布完成1000万美元A轮融资